Il bilancio 2018: un quiz senza risposte

di SINISTRA IN RETE (Roberto Romano)

La “programmazione di corto respiro” della Legge di Bilancio presentata dal governo finisce per inficiare la trasparenza dei conti pubblici e anche gli obiettivi di riduzione del debito. Una analisi della manovra

La cornice della Legge di Bilancio per il 2018

La cornice della Legge di Bilancio per il 2018

Il Bilancio dello Stato per il 2018, presentato al Senato il 29 ottobre, ricalca le indicazioni generali della nota di aggiornamento del DEF1. I provvedimenti indicati nel DEF – aggiornato – hanno trovato una coerente applicazione nella Legge di Bilancio, ancorché non manchino delle sorprese relativamente ad alcune misure che non erano state preventivate. Per esempio lo stanziamento di 250 mln – a valere sul 2019 -per la formazione Industria 4.02, le misure per la famiglia (100 mln per il 2018-19-20), oppure gli interventi relativi al SUD (200 mln per il 2018) che, in realtà, appare più che altro una partita di giro.3

La cornice macroeconomica nazionale rimane inalterata. In particolare è confermata la crescita del PIL per il 2018 all’1,5% rispetto al quadro tendenziale indicato all’1,2%. La maggiore crescita di 0,3 punti percentuali è, sostanzialmente, imputabile alla parziale sterilizzazione delle clausole di salvaguardia – mancato aumento di IVA e accise – per quasi 15 mld per il 2018 e poco più di 6 mld di euro per il 2019.

Rispetto al 2019 è opportuno sottolineare che la sterilizzazione delle clausole di salvaguardia è parziale. Infatti, la Relazione Tecnica (RT) di accompagnamento alla Legge di Bilancio per il 2018 cifra le così dette clausole in poco meno di 19 mld per il 2019. La differenza – 12 mld di euro – è ciò che rimane delle clausole di salvaguardia da “sterilizzare” con la Legge di Bilancio per il 2019.

L’indebitamento netto della Pubblica Amministrazione per il 2018 è pari all’1,6% del PIL, ovvero più 0,6 punti percentuali di PIL rispetto al quadro tendenziale. Questo incremento dell’indebitamento netto permette, in parte, di sterilizzare l’aumento di IVA e accise, e fa il paio con la riduzione del saldo primario4 che passa dal 2,6% tendenziale al 2% del PIL del quadro programmatico, unitamente ad una corrispondente crescita dell’indebitamento strutturale cha passa da meno 0,4 punti di PIL a meno 1 punto di PIL.

C’è un aspetto economico e finanziario che la Legge di Bilancio per il 2018 solleva: se la politica sarà costretta a congelare le clausole anche per il 2019, più o meno 12 mld, il bilancio pubblico dovrà trovare modi alternativi per risolvere il nodo della clausole e prefigurare un minimo di politica economica, almeno che non di non voler ricorrere ogni anno a deficit aggiuntivi, Fiscal Compact permettendo5.

Consistenza della legge di Bilancio per il 2018

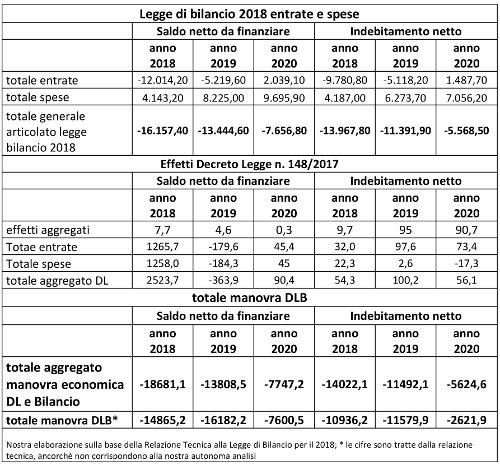

Il Bilancio per il 2018 assomiglia molto alla tela di Penelope. L’unico vantaggio è quello che non dobbiamo aspettare 20 anni per sapere come il Governo intende procedere. Sebbene il Ministro Padoan e il Primo Ministro Gentiloni avevano declinato una manovra prossima ai 20 mld di euro per il 2018, in realtà, dalla Relazione Tecnica (RT) è difficile contabilizzare l’entità della correzione. Sulla base di un’autonoma valutazione, il saldo netto da finanziare è pari a 18,5 mld di euro se consideriamo anche il Decreto Legge n° 148/2017, mentre il Governo lo indica in 15 mld; se guardiamo all’indebitamento netto6 – sempre sulla base di un’autonoma valutazione -, questo è pari a 14 mld, mentre il governo lo stima in 11 mld7. La poca trasparenza del Bilancio dello Stato è discussa anche da G. Pisauro (Ufficio Parlamentare di Bilancio, 7 Novembre 2017)8 quando sottolinea che la “programmazione di corto respiro” finisce per “inficiare la trasparenza dei conti pubblici” e financo gli obiettivi di riduzione del debito.

Il nodo della Legge di Bilancio è sempre lo stesso: la sterilizzazione di 15,7 mld delle clausole di salvaguardia, finanziato al 70% da deficit aggiuntivo. Come ricorda Piasauro: “L’evoluzione dei saldi è attribuibile quasi interamente all’andamento dell’avanzo primario che (a sua volta) è fortemente condizionato dalle clausole”. In altri termini, la legge di Bilancio non è solo di corto respiro, ma il sentiero stretto di Padoan condiziona la politica economica del Paese in misura eccessiva. Le misure adottate dal governo sono sostanzialmente tese a sterilizzare le clausole, il 92% della manovra, con delle implicazioni di politica fiscale ed economica di rilievo. Il governo naviga un po’ a vista, anticipando o spostando nel tempo misure già contabilizzate con la Legge di Bilancio del 2017. Non solo le misure relative al mondo del lavoro e ai pensionandi slittano nel tempo, nella migliore delle ipotesi, ma il sistema delle imprese registra il differimento di alcuni provvedimenti attesi per il 2018, come l’entrata in vigore dell’imposta sul reddito di impresa (IRI) al 2019 – per un controvalore di circa 1,5 mld di euro – e il differimento al 2019 di IRI-IRPEF – per un controvalore di 2,2 mld -. Lo slittamento della riduzione del prelievo fiscale per il sistema delle imprese era auspicabile – il sistema delle imprese ha registrato una contrazione della pressione fiscale maggiore rispetto a quella del mondo del lavoro -, ma la politica economica scompare e lascia il posto a una idea di bilancio pubblico molto ragionieristico.

Le risorse destinate al contratto pubblico, quasi 5 mld nel triennio 2018-19-20 – 1.650 mln annuo -, così come la sterilizzazione degli effetti del rinnovo del contratto pubblico relativo agli 80 euro – 210 mln per 2018-19-20 -, appare più che altro una misura “obbligata” e non una scelta di politica economica. Infatti, non solo nel medio-lungo periodo la spesa per il personale è in contrazione, ma il turnover rimane sempre al di sotto del minimo necessario.

Lineamenti-misure della legge di bilancio

Relativamente al capitolo “misure per la crescita”, ovvero la “riduzione del prelievo fiscale” – sterilizzazione clausole IVA –9, le risorse, come già ricordato, sono legate alla parziale sterilizzazione della clausole di salvaguardia: 15 mld per il 2018 e 6 mld per il 2019. Le altre misure dedicate alla crescita sono la proroga del super ammortamento del 250% per i beni strumentali, l’ammortamento del 140% per i software e l’iper ammortamento del 130% per i beni strumentali materiali. Complessivamente sono pari a quasi 900 mln disponibili per il 2019. A queste risorse si aggiungono i provvedimenti relativi a Industria 4.0: legge Sabatini, credito d’imposta per la formazione industria 4.0 e il potenziamento degli istituti tecnici superiori. Complessivamente 300 mln per il 201910. Il modello sotteso è noto: riducendo il prelievo fiscale e aumentando le agevolazioni agli investimenti privati dovrebbero ripartire gli investimenti e quindi la crescita del PIL. In altri termini, la crescita degli investimenti privati non proviene dalla necessità di soddisfare la domanda (crescente) di consumo, piuttosto dalla riduzione del prelievo fiscale. Una tesi che Keynes aveva “distrutto” negli anni trenta, e trova ulteriori conferme nei lavori di Pasinetti e Leon11.

Altrettanto significativa è la così detta decontribuzione per i giovani a tempo indeterminato, nella misura di 3 mila euro, pari a 381 mln nel 2018, 1,1 mld nel 2019 e 2020, con una stima di nuovi occupati giovani (under 35) pari a 350.000 per il 2018, 290.000 per il 2019 e 300.000 nel 2020, con una proiezione a 900.000 nel 2023. La RT non spiega se questi sono lavoratori aggiuntivi o sostitutivi rispetto al trend in essere. Questa assenza analitica pregiudica la veridicità (efficacia) della misura. Infatti, la precedente misura di sostegno all’occupazione a tempo indeterminato, con dei costi non banali per le casse dello stato, non è riuscita a modificare il corso del mercato del lavoro. Il risultato netto è positivo, ma in misura piuttosto contenuta. Non solo la Legge di Stabilità per il 2015 ha stanziato 11,8 miliardi per il triennio 2015-2017 (1,886 miliardi di euro per il 2015, 4,885 per il 2016 e 5,030 per il 2017, a cui vanno aggiunti i costi da corrispondere tra il 2018 e il 2019), stimando un aumento di contratti a tempo indeterminato pari a circa un milione, ma la crescita occupazionale non è univoca. In base agli stessi dati dell’Istat, si può misurare l’incremento occupazionale netto come la differenza tra la media dello stock di occupati nel 2015 e quella relativa al 2014. In questo caso l’aumento occupazionale a tempo indeterminato è pari a 114.000. Risultati un po’ diversi da quelli veicolati dal Governo12.

Relativamente allo Stato Sociale, le misure sono quelle indicate nella nota di aggiornamento del DEF. Tra queste è giusto ricordare il Fondo per la lotta alla povertà (300 mln per il 2018, 700 mln per il 2019 e 900 mln per il 2020) a cui devono essere aggiunti i 100 mln del fondo delle politiche per le famiglie che la RT non specifica. Nuovo è il capitolo legato alla promozione del welfare di comunità (100 mln a partire dal 2019). Si tratta di un credito di imposta per le erogazioni a progetti realizzati dalle fondazioni finalizzate alla riduzione della povertà e della fragilità, ma questo provvedimento assomiglia molto alla privatizzazione (cessione) di attività che di norma dovrebbero essere pubbliche. La previdenza, invece, non è interessata da nessun provvedimento. Solo l’APE sociale registra delle risorse finanziarie stanziate per il 2018-19-20: rispettivamente 80 mln, 93 mln e 80 mln. Per come è impostata la Legge di Bilancio è difficile prevedere degli interventi di struttura del sistema previdenziale. Infatti, non c’è nemmeno un articolo sul tema.

Sebbene la Spending Review sia diventata parte integrante della legge di Bilancio, 50 mln di risparmi per il 2018 sono un risultato modesto ma coerente. Dopo molti anni di tagli alla spesa pubblica era ed è difficile trovare delle linee di spesa da razionalizzare. Sarebbe molto più utile governare la formazione della spesa pubblica (R. Sanna e R. Romano)13. Venti e passa miliardi di euro tra gli 80 euro e la decontribuzione per i nuovi assunti potevano trovare una destinazione più efficace14.

In realtà, saranno ancora gli Enti Locali a subire il razionamento della spesa pubblica. Alle Regioni saranno attribuite minori trasferimenti per un importo pari a 2,2 mld per il 2018, solo in parte compensato dai 270 mln a favore delle province e gli 82 mln delle città metropolitane.

Relativamente alle nuove entrate è, invece, importante la declinazione del contrasto all’evasione. La fatturazione elettronica per la cessione e gli acquisti nei settori degli appalti pubblici e simili, il contrasto alle frodi nel settore del settore degli oli minerali e le relative ricadute sull’IVA, permetteranno di contrarre la formazione di comportamenti elusivi dei doveri fiscali. Si tratta di 2 mld, stima della RT, che non può essere sottovalutata.

Manovra economica “corta”

Nell’impossibilità di prefigurare una legge di Bilancio per il 2018 molto diversa da quella presentata, soprattutto se consideriamo il Fiscal Compact e la dissipazione di risorse pubbliche per dei provvedimenti che hanno eroso lo spazio economico della Pubblica Amministrazione tra il 2015 e il 2016, la principale colpa del governo è quella di avere svuotato di contenuto e senso la discussione sul principale provvedimento di politica economica in mano alla Pubblica Amministrazione. La Legge di Bilancio è diventata sempre di più simile al bilancio di una impresa da cui è impossibile uscire dalla logica della contabilità ragionieristica.

Dopo la crisi del 2007 e la necessità di guidare i processi economici a livelli sovranazionali coerenti, sarebbe stata lecita una discussione politica più attenta alla politica economica, ma la storia iniziata con Reagan e Thatcher continua e precipita a livelli che interrogano coloro i quali vorrebbero contrastare certe derive. Sebbene sia noto che il fisco intervenga dopo che è stato maturato un reddito, l’alto prelievo fiscale è diventato il mantra di ogni politico. C’è un punto culturale o meglio ancora di egemonia culturale che dobbiamo assolutamente riprendere.

Dobbiamo ricordare che le risorse mobilitate dal sistema fiscale per sostenere la spesa pubblica è direttamente proporzionale alla complessità dei sistemi economici. Tanto più un’economia è sviluppata, tanto più il peso del prelievo fiscale diventa importante. Infatti, i servizi necessari al funzionamento delle economie moderne sono direttamente proporzionali al livello di sviluppo raggiunti dai singoli paesi. Non sorprende, quindi, che i livelli di tassazione siano più alti nei paesi a capitalismo maturo rispetto a paesi più arretrati. Inoltre, la struttura e la complessità economica esigono un sistema pubblico di regolazione e governo dell’economia coerente. In altri termini, lo sviluppo delle conoscenze tecniche e scientifiche, la distribuzione del reddito ante imposte degli attori sociali, la modificazione degli assetti produttivi, sono la cornice dell’impostazione dei sistemi fiscali, e devono essere coerenti rispetto agli obbiettivi che la politica e la società nel suo insieme prefigurano. Vale il monito della rivoluzione francese (Robespierre): il pagamento dell’imposta non è un dovere ma un diritto, perché nel pagamento dell’imposta sta per le classi più povere la tutela della libertà e l’indipendenza della politica. Sostanzialmente il sistema dei tributi è l’esito delle aspettative della società e, quindi, della struttura produttiva. Infatti, l’imposta è un prelievo operato in virtù del potere sovrano per il conseguimento del bene comune. Quindi il livello del prelievo fiscale non è basso o alto, piuttosto è coerente con gli obbiettivi della collettività. Sul punto De Mita (2015) è molto esplicito: si fa demagogia sia quando si dice di non voler mettere le mani nelle tasche degli italiani, sia quando si lusinga la gente con scelte minute (dagli 80 euro in busta paga all’esenzione della prima casa), così come si fa demagogia quando si sostiene che le tasse devono rimanere a casa propria.

Sebbene il fisco sia una leva di tutto rispetto per tassare il reddito in misura differenziata sia rispetto al presupposto e sia rispetto alla capacità contributiva, l’efficacia in termini di indirizzo economico è più contenuta della spesa (incentivi) pubblici. I tributi si sono sempre adattati ai modi di produzione e agli assetti patrimoniali emergenti dall’evoluzione economica della società. Con l’avvento dell’era industriale e, quindi, con il formarsi di una ampia classe di lavoratori dipendenti e con la diffusione delle attività di impresa, le imposte sui redditi da lavoro e da capitale hanno affiancato e superato per importanza le imposte sulla rendita fondiaria.

Le legge di Bilancio non poteva essere diversa da quella presentata dal governo, ma la declinazione in mero strumento ragionieristico è il principale (brutto) lascito del governo Gentiloni.

Commenti recenti