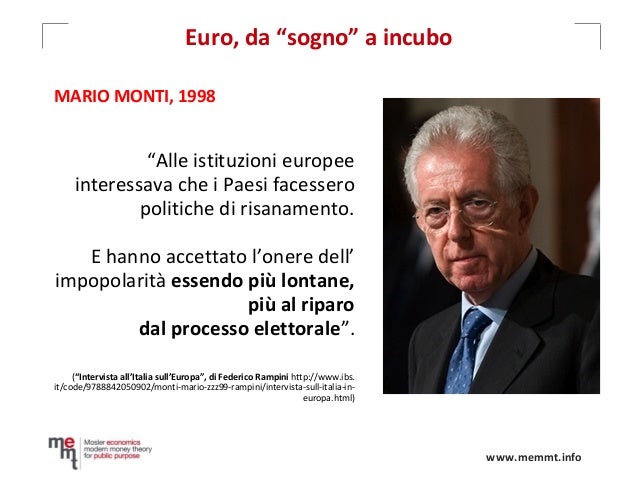

Al riparo del processo elettorale: la BC indipendente “guida”, ma se va a sbattere è sempre colpa dei cittadini

di Luciano Barra Caracciolo

Alla veneranda età di 91 anni anche M.Friedman ammette di essersi sbagliato (“The use of quantity of money as a target has not been a success……I’m not sure I would as of today push it as hard as I once did”)

- L’indipendenza delle banche centrali viene propugnata e imposta negli USA e in tutta €uropa (a cominciare dalla Francia con la famosa “legge Rotschild” del 1973 e, a seguire, in Italia con lo “statuto della moneta”, v.pp.3-5, derivante dal divorzio, in contrapposizione al modello costituzionale) per combattere l’inflazione e “l’eccesso di spesa pubblica” (sempre inflattiva e improduttiva, naturalmente).

Si trattava, tra il volgere degli anni ’70, col loro duplice shock petrolifero, e gli anni ’80, con l’esaltazione della finanziarizzazione (prima degli Stati e di conseguenza dell’intera economia “liberalizzata”) di ipostatizzare il monetarismo di Milton Friedman (poi da egli stesso rinnegato) e di imporre la politica monetaria restrittiva e, come tale, credibile, tutta affidata all’esclusiva competenza delle banche centrali “al riparo dal processo elettorale”.

- Nell’eurozona, poi, il modello monetaristico-deflattivo, posto “al riparo dal processo elettorale”, – cioè dalla corruzione “legalizzata” dei parlamenti: Hayek ipse dixit, qui p.8 – giunge al suo modello c.d. “puro”, caratterizzato dall’esplicito “divieto di finanziamento” della BC ai governi, che è, nella sostanza, un “divieto della funzione (democratica) di tesoriere del governo” (quest’ultimo, in quanto, appunto legittimato dal processo elettorale…); qui, p.5:

“In realtà la neutralità della politica monetaria (affidata alla BC indipendente) non svolge gli EFFETTI DIRETTI DICHIARATI nel contenere-ridurre l’inflazione.

Questo perché la sottesa teoria quantitativa della moneta (eccesso di offerta come causa dell’inflazione, abbracciata da Bundesbank e imposta a BCE), ovvero la teoria della presunta rigidità della curva LM (rispetto a al tasso di interesse) nei fatti E’ SMENTITA DALLA NATURA ENDOGENA DELLA MONETA. Cioè, empiricamente tutto conferma che la quantità di moneta complessiva dipende dalla formazione e dal livello dei prezzi e non viceversa.

Piuttosto il vero obiettivo di tale dottrina è L’EFFETTO COLLATERALE, FINANZIARIO PUBBLICO, ritenuto capace di AGIRE SULL’INFLAZIONE nel modo redistributivo (verso l’alto) voluto. Più specificamene è l’effetto sul contenimento salariale e quindi sulla crescita, vista come obiettivo recessivo in favore della “stabilità finanziaria e dei pressi”. Cioè:

1) la BC non finanzia-monetizza il deficit pubblico, il che comprime naturalmente il risparmio privato perché

2) rende più costoso l’onere del debito ed induce a comprimere la spesa pubblica primaria (il che riafferma il valore ideologico del crowding-out, cioè della ipotizzata maggior efficienza dell’allocazione delle risorse ai privati, derivata dalla presunta elasticità degli investimenti rispetto al tasso di interesse);

3) si ottiene così di sterilizzare progressivamente l’intervento pubblico e di avere una crescente disoccupazione, (non correggibile con espansione fiscale)

4) la quale disoccupazione crescente (intesa come naturale) diminuisce come tale il livello salariale e quindi l’inflazione…e il risparmio (come parte non consumata del reddito; specialmente di coloro, quasi tutti, che hanno un basso reddito e il vincolo ad un’alta propensione al consumo)”.

- Questo schema, si risolve, evidentemente, in una conformazione della stessa economia e dei comportamenti degli stessi operatori con conseguenze “non banali”.

Ciò trova una conferma nel modo in cui Zerohedge, riportando un advice agli investitori di Michael Lebowitz, riassume l’evoluzione delle politiche monetarie credibili, – come baricentro principale, se non unico, delle politiche economiche suppostamente “efficaci”, lasciate alle banche centrali indipendenti (e molto poco ai parlamenti)-, in conseguenza della crisi finanziaria (strutturalmente conseguita alla finanziarizzazione delle economie):

“Le finalità perseguite dalle banche centrali sono in generale triplici:

- Espandere l’offerta di moneta per consentire l’ulteriore proliferazione del (credito-)debito, che è tristemente divenuta la lifeline della maggior parte delle economie sviluppate.

- Guidare più in alto i prezzi degli asset finanziari per creare un “effetto ricchezza” (ndr: qui, p.4: cavallo di battaglia dei neo-keynesiani). Questo mito si fonda sulla credenza che prezzi più alti degli asset finanziari determinino una maggior crescita economica in quanto la ricchezza si diffonda alle masse.

- “E prezzi crescenti delle azioni alimenteranno la ricchezza dei consumatori e aiuteranno ad accrescere la “fiducia”, che può anche spingere la spesa. L’aumento della spesa porterà a redditi e profitti più alti, in un circolo virtuoso, che supporterà ulteriormente l’espansione dell’economia.”– Ben Bernanke Editorial Washington Post 11/4/2010.

- Infine, generare inflazione, per aiutare ad alleggerire il peso del debito.

Il QE ha forzato al ribasso gli interessi e abbassato la spesa per interessi per tutti i debitori. Simultaneamente, ha alimentato l’ammontare di un debito rilevantissimo. L’effetto netto è che il peso del debito globale è cresciuto in termini nominali e come percentuale della crescita economica a partire dal 2008. Il peso del debito è divenuto persino più pesante (burdensome).

L’effetto ricchezza sta mettendo la ricchezza nelle mani di una piccola minoranza della popolazione, con benefici trascurabili, se non nulli, che escludono la maggioranza della popolazione stessa.

La versione di Bernanke del circolo virtuoso, sopra enfatizzata, è lontana dall’essere virtuosa, a meno che non si sia collocati nel 5-10% delle famiglie più ricche…

L’inflazione dal 2008 è stata bassa, e la deflazione continua ad essere una preoccupazione principale della maggior parte dei banchieri centrali. E’ poiché il QE, in tutti i casi, era focalizzato sui prezzi degli asset finanziari e non sui prezzi di beni e servizi dell’economia reale, l’inflazione che era inanemente ricercata non si è verificata.

Per riassumere la nostra visione, le politiche monetarie ampiamente inefficaci, stanno determinando pochi benefici economici. Queste politiche stanno accrescendo il peso schiacciante del debito (del “settore privato”) e accentuando l’ulteriore destabilizzazione sociale.

Peggio ancora, queste politiche sono imbottite di conseguenze che appaiono dormienti ma che devono ancora emergere. La principale preoccupazione, che è addirittura annunciata come positiva, è la gigantesca distorsione dei prezzi finanziari in tutto il mondo…”

- Questa radiografia di un insuccesso (che porta alle soglie di un nuovo grande disastro), – sebbene ignori il problema a monte di tutto ciò, e cioè l’assetto del mercato del lavoro, a sua volta reso TINA dalla precedente lunga fase restrittiva credibile delle BC indipendenti– creando quindi una situazione sempre meno gestibile, ci riporta a quanto aveva a suo tempo ricordato questo commento di Arturo:

“Che le banche centrali “indipendenti” siano il primo braccio armato dei “mercati” – evidentemente non se ne escludono altri, meno “autorevoli” ma più autoritari – si comincia a dirlo apertamente anche in ambito scientifico mainstream. Qualche giorno fa su twitter è stato rilanciato con apprezzamento il recente articolo, di un autore che conoscete (Tooze, storico dell’economia, particolarmente attuale nei suoi studi sulla effettiva politica economica del nazismo), sulla questione dei “bond vigilantes” in una prospettiva di storia recente (sarebbe interessante andare anche più indietro, come sappiamo, ma accontentiamoci).

L’articolo è stato tradotto da Voci e merita lettura integrale; intanto però ve ne riporto un paio di passaggi chiave:

“Un grande contrasto con il comportamento delle banche centrali durante il “Volcker shock” negli anni 80, quando queste aprirono la strada all’aumento dei tassi. È questa esperienza storica che costituisce il tacito presupposto delle teorie del dominio del mercato obbligazionario [qui la traduzione secondo me è fuorviante: sta parlando di public bonds, ossia di titoli del debito pubblico]. Si presumeva che la banca centrale restasse passiva o addirittura prendesse le parti dei bond vigilantes contro i governi spendaccioni. In questo senso le teorie del potere del mercato dei capitali erano, più o meno implicitamente, anche teorie sulla lotta all’interno dello Stato. Le relazioni tra i governi eletti e i mercati dei capitali sono state triangolate da un terzo polo, i funzionari, i tecnici e gli economisti che manovrano la politica finanziaria e monetaria. La vasta letteratura politica economica sull’“indipendenza” della banca centrale è testimonianza di questo punto.

“Indipendenza” in questo contesto significa la capacità e la volontà dei banchieri centrali di sfidare la volontà dei governi eletti, non la loro “indipendenza” dagli interessi o dalle idee dei “mercati”. Sebbene perseguano le loro carriere nei ministeri e nelle banche centrali, questi funzionari mantengono comunemente stretti rapporti con i mercati e spesso, terminata l’esperienza politica, assumono incarichi nel settore privato.”

“La lettera a Berlusconi è stata firmata anche da Draghi, in quanto Presidente della Banca d’Italia e successore di Trichet alla BCE. La minaccia della BCE era che, a meno che i governi non avessero agito come richiesto dalla banca centrale, essa avrebbe ritirato il suo sostegno sia al debito sovrano sia a quello bancario, permettendo che il circolo vizioso debito sovrano/sistema bancario dispiegasse pienamente i suoi effetti.

Visto da questo punto di vista, parlare in termini di “bond vigilantes” che impongono le regole è eufemistico. Il ruolo dei mercati obbligazionari in rapporto alla BCE e al dominante governo tedesco era non tanto quello di un vigilante che colpisce a ruota libera, quanto quello di gruppi para-militari che vengono autorizzati al pestaggio sotto lo sguardo della polizia.”

- Appunto: al riparo dal processo elettorale e in guisa di vigilantes para-militari al servizio di interessi privati. Non sovrani, cioè non democratici, tutt’altro.

Ed è per questo, per tutto quanto finora visto, assunto come un contesto i cui effetti negativi non paiono più arrestabili, proprio per la mancanza della più elementare capacità di autocritica del sistema imperniato sulle banche centrali indipendenti, che non si può non accogliere con una certa apprensione questa dichiarazione di Draghi:

5.1. Si scorge come una strana insinuazione: il fallimento delle politiche monetarie “non convenzionali” non pare minimamente in gioco e, anzi, quasi attribuito a qualche comportamento dei “cittadini”, a cui già, come corpo elettorale dedito alla (formale) democrazia, era in precedenza comunque imputata l’inflazione, (assolutamente da correggere); “loro” sanno cosa fare e non si può porre in contestazione il paradigma monetarista, lo spiazzamento e la cattiva spesapubblicaimproduttiva.

Basta che i mercati impongano la loro superiore razionalità “al riparo” dalle incertezze inefficienti del processo elettorale, e debt-deflation, cioè aumento esponenziale dell’indebitamento privato e irrisolvibilità della stagnazione deflattiva, saranno brillantemente risolvibili. Credeteci: sono “credibili”!

Fonte: http://orizzonte48.blogspot.it/2017/12/al-riparo-del-processo-elettorale-la-bc.html

Commenti recenti