Sostenibilità del debito pubblico for Dummies

di MEGACHIP (Giuseppe Masala)

Il dibattito politico italiano è ormai da anni imprigionato in un dilemma al quale apparentemente non sembra possibile dare una soluzione: il debito pubblico italiano è sostenibile? E come si valuta la sua sostenibilità?

Un dibattito che vede l’opinione pubblica e la comunità degli economisti divisa sostanzialmente in due gruppi in lotta tra loro. Da una parte i sostenitori della necessità di una austerità che ha lo scopo di tenere sotto controllo la curva del debito e il suo rapporto rispetto al Prodotto Interno Lordo (così come suggerito dal Trattato di Maastricht) e coloro che ritengono che aumentando la spesa pubblica, e dunque la domanda aggregata, aumenti il Prodotto Interno Lordo e ciò possa paradossalmente (l’economia spesso è effettivamente la scienza dei paradossi) tenere sotto controllo la curva del rapporto Debito Pubblico su Prodotto Interno Lordo.

Ma qualcosa in questo dibattito a mio parere (certamente umile) non funziona: per esempio, perchè in Grecia la Trojka (BCE, FMI e Commissione UE) con il suo terribile piano di austerità considera salvato il paese ellenico se quando è arrivata il rapporto Debito/Pil era al 130% e quando se n’è andata è al 180%? Oppure ancora, perchè il Giappone vede valutato come perfettamente sostenibile un debito di oltre 250% rispetto al PIl?

Forse i Mercati fanno figli e figliastri? Forse esiste una Spectre internazionale che agisce per mandare sul lastrico alcuni paesi e salvarne altri? O forse c’è qualcosa che non viene (inspiegabilmente) tenuta nel dovuto conto nell’ambito del dibattito su questa materia?

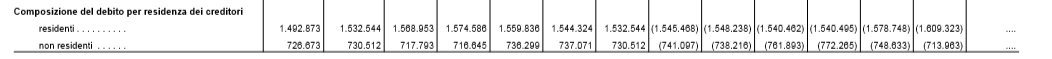

Per esempio, se andiamo a vedere il documento della Banca d’Italia “Finanza Pubblica: fabbisogno e debito” (1), vediamo che a Pagina 12 (Tabella 8) c’è questa strana ripartizione/disaggregazione:

L’immagine è uno screenshot del documento della Banca d’Italia ed è liberamente utilizzabile

Come si può vedere si indica l’ammontare del debito pubblico italiano in mano a residenti in Italia e quello in mano a residenti esteri. Vediamo cosa significa. Il debito pubblico in mano ai residenti è da un punto di vista individuale e soggettivo nient’altro che il credito fatto dai cittadini al proprio stato affinché questo possa svolgere le proprie funzioni. Lapalissiano. Ma se noi ci eleviamo dal punto di vista individuale per ragionare in termini sistemici esso è il credito fatto da famiglie ed imprese (dunque dai cittadini) al proprio stato che però null’altro è che un Ente Giuridico – una finzione giuridica – che rappresenta gli stessi creditori che oltre ad essere tali sono anche cittadini ed elettori di quello Stato stesso. Stato che peraltro utilizza le risorse ricevute a credito dai propri cittadini per erogare servizi nell’interesse dei cittadini-creditori stessi. Insomma, siamo di fronte ad una partita di giro, ad un gioco a somma zero. Certo su questo discorso bisogna vedere l’impostazione filosofica che si ha, ma è del tutto evidente che un conto sono gli eventuali debiti che si hanno all’interno di una famiglia e un conto sono i debiti che quella famiglia ha per esempio con la banca che gli ha acceso un mutuo. Sui primi un accordo lo si trova, mentre le rate del mutuo si pagano sull’unghia alla scadenza pattuita.

Lo stesso Carlo Azeglio Ciampi è ben cosciente della differenza tra i debiti verso creditori esteri e dunque non residenti e i debiti nei confronti dei residenti. Ecco come rispose in una memorabile ed importantissima intervista al Sole24Ore nel 1994. (2)

Che cos’è invece il debito nei confronti dei non residenti? Questo è un debito verso persone che non risiedono nello stato a cui si è fatto credito, dunque non eleggono i propri rappresentanti negli organi di quello Stato e soprattutto non usufruiscono dei servizi che quello Stato stesso eroga ai propri cittadini. Si tratta dunque di semplici risparmiatori che compiono un atto di fiducia verso quello Stato al quale prestano i soldi. Il mancato pagamento dell’obbligazione alla data prestabilita (il cosiddetto Default) significa dunque in definitiva l’esportazione verso altre comunità-nazione e dunque altri stati delle proprie inefficienze e delle proprie manchevolezze. In parole povere significa far pagare a terzi i servizi che lo stato-debitore inadempiente eroga ai propri cittadini. Significa anche esportare povertà; è chiaro che il creditore estero non rimborsato soffre patrimonialmente la rottura del patto con il proprio debitore. In una parola, il mancato pagamento al creditore estero significa esportare verso altri stati povertà e disagio. Un atto dunque della massima gravità che nessuno Stato può accettare senza reagire in qualche modo.

Una volta compreso che il debito estero è più importante del debito verso i propri residenti come si fa a valutare se quel determinato Stato-Debitore è solvibile? Ci sono senza dubbio vari modi; si potrebbe per esempio valutare il patrimonio dello stato stesso e offrirlo in garanzia al creditore. Ma non è detto che questo funzioni, perchè il creditore estero non è detto che sia interessato agli assets dello Stato-Debitore localizzati materialmente nel suo territorio sovrano. Il creditore estero invece sicuramente accetterà invece il pagamento in valuta estera detenuta dallo Stato-Debitore. Dunque un modo senza dubbio congruo per valutare la solvibilità di quello Stato è andare a vedere le riserve in oro e in valuta estera detenute dalla banca centrale e soprattutto la sua bilancia commerciale che qualora avesse un saldo positivo genererebbe un flusso che alla fine va ad accrescere le riserve detenute dalla Banca Centrale stessa. Per esempio l’Italia (ultimo dato disponibile) ha riserve (3) per oltre 120 miliardi di euro a fronte di debiti verso non residenti per oltre 700 miliardi.

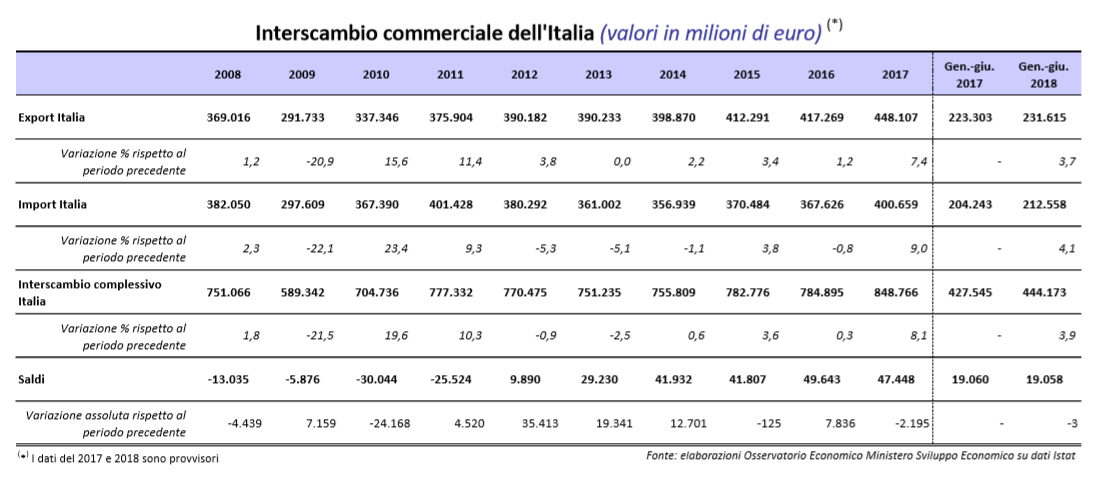

Ed ha soprattutto una bilancia commerciale con forte attivo come può essere valutato andando a scorrere i dati forniteci dal Ministero dello Sviluppo Economico (4) :

L’immagine è uno screenshot del documento del Ministero dello Sviluppo Economico linkato sopra ed è liberamente utilizzabile

Come si può facilmente vedere la nostra bilancia commerciale fino al 2011 era in forte passivo, ciò significa che consumavamo come sistema paese più di quanto non riuscivamo a produrre. Questo con l’aggravante di avere un forte debito pubblico estero. Ciò significava chiaramente che non eravamo più un paese solvibile, ovvero un paese in grado di fare fronte alle proprie obbligazioni con i propri creditori esteri. Questo chiaramente non poteva non essere notato da economisti, analisti finanziari ed operatori dei mercati finanziari che hanno iniziato a chiedere un premio per il rischio (e dunque un tasso di interesse) più alto sui titoli del debito pubblico italiano portando in definitiva il nostro debito su una chiara traiettoria di insostenibilità. E qui si spiega anche l’azione del governo Monti subentrato non a caso nel 2011 al governo Berlusconi e che ha imposto pesanti manovre di austerità costringendo gli italiani a consumare di meno (presumibilmente anche beni esteri). Questo minor consumo ha riportato la nostra bilancia commerciale in forte attivo rendendo nuovamente solvibile lo Stato italiano e consentendo un minor premio per il rischio (minori interessi) sui propri titoli di debito. In sostanza Monti ha posto in essere una manovra di aggiustamento strutturale da manuale. Manovra sia chiaro che ha provocato un fisiologico ma ahi noi drammatico aumento dei cittadini in stato di deprivazione materiale o se si preferisce di povertà assoluta. Si poteva fare meglio? Si poteva evitare o comunque minimizzare tutto questo? Difficile dirlo, ma una cosa è certa: se la traiettoria della nostra bilancia commerciale non fosse stata riportata su un territorio positivo ciò avrebbe portato al dissanguamento delle nostre riserve in valuta e in oro, alla difficoltà di approvvigionarci delle materie prime per il nostro settore produttivo (materie prime che vengono pagate in dollari) e ad un collasso di tipo argentino con conseguente intervento del Fondo Monetario Internazionale. E si, perché l’Italia è un paese privo di materie prime che devono essere importate e pagate in valuta così da consentire al nostro sistema produttivo di trasformarle a a loro volta di venderle sia all’estero che nel mercato interno.

Si può dire quello che si vuole ma ad un economista del calibro di Mario Monti non poteva sfuggire l’importanza cruciale della bilancia commerciale e dunque la necessità di portarla in attivo per rendere solvibile il nostro debito pubblico o – fatto ancora più grave – per evitare che ci fosse un’interruzione del flusso delle importazioni verso l’Italia causata dall’impossibilità a pagare i fornitori.

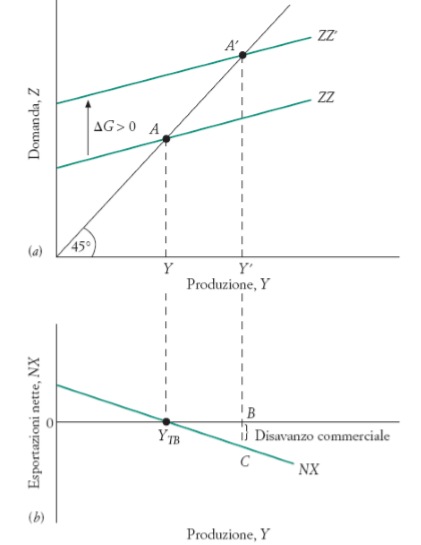

Come si può vedere da questo modello è evidente la correlazione tra aumento/diminuzione della domanda aggregata in un mercato aperto agli scambi con l’estero (come quello in cui viviamo noi): l’aumento della domanda aggregata e dunque dei consumi comporta un automatico peggioramento del saldo della nostra bilancia commerciale. Con la conseguenza di riportarci su quella traiettoria di non solvibilità che fu interrotta – piaccia o non piaccia è così – dall’azione di governo di Mario Monti. L’aumento del debito pubblico conseguente all’aumento della spesa pubblica è solo una subordinata per quanto importante di questa relazione fondamentale:

+ spesa pubblica = + consumi = – attivo della bilancia commerciale

Venendo all’oggi il problema sta tutto qui: fino a quale punto il governo italiano può prendere provvedimenti espansivi senza distruggere quel meccanismo virtuoso che ha riportato la nostra bilancia commerciale e dunque il nostro debito pubblico in una traiettoria di sostenibilità? Non ha peraltro molta importanza, a livello sistemico, se i provvedimenti espansivi saranno incentrati sul reddito di cittadinanza o sulla riduzione delle tasse. Questo è il vero problema che il governo è chiamato a risolvere.

Un ultima considerazione di ordine storico. La storia d’Italia post unitaria è segnata da frequenti crisi del nostro debito estero, basti pensare per esempio alla crisi del debito estero (che raggiunse il 160% del rapporto con il Pil) dopo la prima guerra mondiale con gravissime conseguenze economiche. Oppure l’imposizione dell’autarchia (che null’altro è che un modo per riportare il pareggio o in attivo della bilancia commerciale) all’epoca del fascismo, oppure ancora ricordiamo quando nel 1974 il rialzo del prezzo del petrolio demolì la nostra bilancia commerciale costringendoci a chiedere un prestito in dollari alla Germania Ovest che pretese in garanzia l’oro della Banca d’Italia.

Ecco, ricordo tutto questo, per chiarire che queste situazioni non sono infrequenti nella storia d’Italia ed esulano dall’adesione all’Euro ma sono più riferibili a condizioni strutturali del nostro tessuto produttivo esposto a shock esogeni anche a causa della scarsità di materie prime presenti nel nostro territorio.

Il discorso come si può vedere è lunghissimo e difficilissimo e si intreccia a considerazioni di ordine storico, di teoria economica ed addirittura di Filosofia dello Stato. Spero comunque di essere riuscito a chiarire un po’ il tema.

Chiarisco infine che sono e rimango profondamente contrario all’Unione Europea e soprattutto alla cessione di ulteriori quote di sovranità. Questo però più per considerazioni di ordine storico, diplomatico e politico che economico. Ahimè i nostri problemi strutturali tendono a rimanere indipendentemente dalla moneta utilizzata.

Link

(1) https://www.bancaditalia.it/pubblicazioni/finanza-pubblica/2018-finanza-pubblica/statistiche_FPI_20180914.pdf

(2) https://www.ilsole24ore.com/art/notizie/2016-09-16/intervista-ciampi-ecco-italia-che-vi-lascio-180907.shtml?uuid=ADhoEmLB

(3) https://www.bancaditalia.it/compiti/riserve-portafoglio-rischi/composizione-riserve.pdf

(4) www.sviluppoeconomico.gov.it/images/stories/commercio_internazionale/osservatorio_commercio_internazionale/statistiche_import_export/interscambio.pdf

Bibliografia

G. De Luca-A. Monioli, Debito pubblico e mercati finanziari in Italia: secoli XIII-XX, Milano, Franco Angeli, 2007.

E. De Simone, Storia economica. Dalla rivoluzione industriale alla rivoluzione informatica, quarta edizione, Milano, Franco Angeli, 2012.

V. Zamagni, Dalla periferia al centro, Bologna, Il Mulino, 1990.

Commenti recenti