Le crisi bancarie possono condurre alla fine del Dollaro come moneta di riferimento?

di SCENARIECONOMICI (Leoniero Dertona)

La crisi del sistema bancario statunitense può essere il primo passo verso la fine del dollaro come moneta di riferimento mondiale, a causa della perdita di fiducia negli emittenti di titoli in dollari? Si tratta di una possibilità presa in esame da AsiaTimes, che ritiene che questo sarà il risultato finale dell’attuale crisi. Questo non significa che ci saranno altri fallimenti di alto profilo come quello del Credit Suisse. Le banche centrali terranno in vita gli istituti moribondi.

Ma l’era delle riserve in dollari e dei tassi di cambio fluttuanti, iniziata il 15 agosto 1971, quando gli Stati Uniti hanno interrotto il legame tra il dollaro e l’oro, sta per finire. Il dolore si trasferirà dalle banche all’economia reale, che sarà affamata di credito.

Le conseguenze geopolitiche saranno enormi.

Il sequestro del credito in dollari accelererà il passaggio a un sistema di riserve multipolare, a vantaggio del renminbi cinese come concorrente del dollaro.

L’oro, la “barbara reliquia” aborrita da John Maynard Keynes, giocherà un ruolo maggiore perché il sistema bancario del dollaro è disfunzionale e nessun’altra valuta – sicuramente non il renminbi, strettamente controllato – può sostituirlo. Ora che è vicino al prezzo record di tutti i tempi di 2.000 dollari l’oncia, è probabile che l’oro salga ancora.

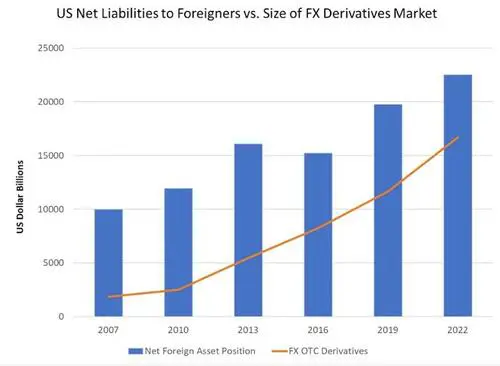

Il pericolo maggiore per l’egemonia del dollaro e per il potere strategico che esso conferisce a Washington non è l’ambizione della Cina di espandere il ruolo internazionale del renminbi. Il pericolo deriva dall’esaurimento del meccanismo finanziario che ha permesso agli Stati Uniti di accumulare una posizione patrimoniale netta negativa di 18.000 miliardi di dollari negli ultimi 30 anni.

Il principale istituto tedesco, la Deutsche Bank, ha toccato il minimo storico di 8 euro la mattina del 24 marzo, prima di risalire a 8,69 euro alla fine della giornata di contrattazioni, e il suo premio di credit default swap – il costo dell’assicurazione sul suo debito subordinato – è schizzato a circa 380 punti base sopra il LIBOR, ovvero al 3,8%.

Si tratta di un valore pari a quello registrato durante la crisi bancaria del 2008 e la crisi finanziaria europea del 2015, anche se non così tanto come durante il blocco di Covid del marzo 2020, quando il premio ha superato il 5%. Deutsche Bank non fallirà, ma potrebbe aver bisogno di un sostegno ufficiale. È possibile che abbia già ricevuto tale sostegno.

Questa crisi è del tutto diversa da quella del 2008, quando le banche hanno fatto leva su trilioni di dollari di attività dubbie basate su “prestiti bugiardi” ai proprietari di case. Quindici anni fa, la qualità del credito del sistema bancario era marcia e la leva finanziaria era fuori controllo. Oggi la qualità del credito bancario è la migliore da una generazione a questa parte. La crisi deriva dal compito ormai impossibile di finanziare il debito estero americano in continua espansione.

È anche la crisi finanziaria più attesa della storia. Nel 2018, la Banca dei Regolamenti Internazionali (una sorta di banca centrale per le banche centrali) ha avvertito che 14.000 miliardi di dollari di prestiti in dollari a breve termine delle banche europee e giapponesi, utilizzati per coprire il rischio di cambio, erano una bomba a orologeria in attesa di esplodere (“Il vulcano dei derivati ha già iniziato a eruttare?”, 9 ottobre 2018).

Nel marzo 2020, il credito in dollari si è impadronito di una corsa alla liquidità quando sono iniziati i blocchi di Covid, provocando un’improvvisa carenza di finanziamenti bancari. La Federal Reserve ha spento l’incendio aprendo linee di swap multimiliardarie alle banche centrali estere. Il 19 marzo ha ampliato tali linee di swap.

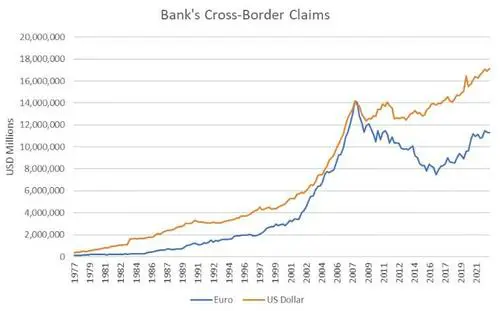

Di conseguenza, il bilancio in dollari del sistema bancario mondiale è esploso, come dimostra il volume dei crediti all’estero nel sistema bancario globale. Ciò ha aperto una nuova vulnerabilità: il rischio di controparte, ovvero l’esposizione delle banche a enormi quantità di prestiti a breve termine ad altre banche.

I deficit cronici delle partite correnti degli ultimi 30 anni equivalgono a uno scambio di beni contro carta: L’America acquista più beni di quanti ne venda e vende beni (azioni, obbligazioni, immobili e così via) agli stranieri per compensare la differenza. Però a questo punto c’è un problema di qualità degli emittenti di questi titoli.

Oggi l’America ha un debito netto di 18.000 miliardi di dollari nei confronti degli stranieri, pari all’incirca alla somma cumulativa di questi deficit in 30 anni. Il problema è che gli stranieri che possiedono beni statunitensi ricevono flussi di cassa in dollari, ma devono spendere denaro nella propria valuta.

Con i tassi di cambio fluttuanti, il valore dei flussi di cassa in dollari in euro, yen giapponesi o renminbi cinesi è incerto. Gli investitori stranieri devono coprire le loro entrate in dollari, cioè vendere dollari americani allo scoperto rispetto alle loro valute.

Ecco perché le dimensioni del mercato dei derivati sui cambi sono cresciute insieme alle passività americane nei confronti degli stranieri. Il meccanismo è semplice: Se ricevete dollari ma pagate in euro, vendete dollari contro euro per coprire il rischio di cambio. però la vostra banca deve prendere in prestito i dollari e prestarveli prima di poterli vendere. Le banche straniere hanno preso in prestito circa 18.000 miliardi di dollari dalle banche statunitensi per finanziare queste coperture. Questo crea una gigantesca vulnerabilità: Se una banca appare sospetta, come ha fatto il Credit Suisse all’inizio di questo mese, le banche ritireranno le linee di credito in una corsa globale.

Prima del 1971, quando le banche centrali mantenevano i tassi di cambio a un livello fisso e gli Stati Uniti coprivano il loro relativamente piccolo deficit delle partite correnti trasferendo oro alle banche centrali straniere a un prezzo fisso di 35 dollari l’oncia, tutto questo non era necessario.

La fine del legame dell’oro con il dollaro e il nuovo regime di tassi di cambio fluttuanti permisero agli Stati Uniti di gestire massicci deficit delle partite correnti vendendo i propri prodotti finanziari al mondo. La popolazione di Europa e Giappone invecchiava più rapidamente ed era molto ricca e aveva di conseguenza un maggior bisogno di beni pensionistici e prodotti finanziari. però questo equilibrio sta per finire,

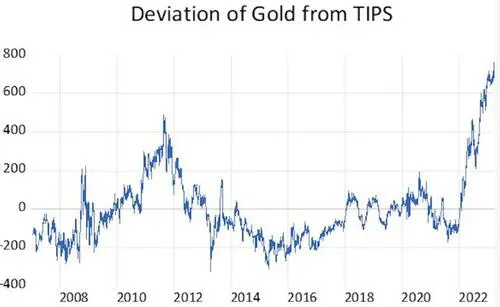

Un indicatore sicuro del rischio sistemico globale è il prezzo dell’oro, e in particolare il prezzo dell’oro rispetto alle coperture alternative contro l’inflazione imprevista.

Tra il 2007 e il 2021, il prezzo dell’oro ha seguito i titoli del Tesoro USA indicizzati all’inflazione (“TIPS”) con una correlazione del 90% circa.

A partire dal 2022, tuttavia, l’oro è aumentato mentre il prezzo dei TIPS è sceso. Qualcosa di simile è accaduto all’indomani della crisi finanziaria globale del 2008, ma il movimento dell’ultimo anno è stato molto più estremo. Di seguito è riportato il residuo della regressione del prezzo dell’oro rispetto ai TIPS a 5 e 10 anni.

Grafico: Asia Times

Se osserviamo gli stessi dati in un grafico a dispersione, è chiaro che la relazione lineare tra l’oro e i TIPS rimane in vigore, ma ha spostato sia la sua linea di base che la sua pendenza.

In effetti, il mercato teme che acquistare protezione dall’inflazione da parte del governo statunitense sia come per i passeggeri del Titanic acquistare un’assicurazione contro il naufragio dal capitano. Il mercato dell’oro è troppo grande e diversificato per essere manipolato. Nessuno ha molta fiducia nell’indice dei prezzi al consumo degli Stati Uniti, l’indicatore rispetto al quale viene determinato il pagamento dei TIPS.

Il sistema di riserva del dollaro si spegnerà non improvvisamente, ma lentamente con una agonia dolorosa. Le banche centrali interverranno per evitare fallimenti drammatici, ma i bilanci bancari si ridurranno, il credito all’economia reale diminuirà e i prestiti internazionali in particolare evaporeranno.

Al margine, i finanziamenti in valuta locale sostituiranno il credito in dollari. Lo abbiamo già visto accadere in Turchia, la cui valuta è implosa nel periodo 2019-2021, quando il Paese ha perso l’accesso ai finanziamenti in dollari e in euro. Questo fenomeno, anche a causa della stretta monetaria europea, si trasferirà a livello mondiale.

In larga misura, i finanziamenti commerciali cinesi hanno sostituito il dollaro e hanno sostenuto la notevole svolta economica della Turchia dello scorso anno. Il Sud-Est asiatico si affiderà maggiormente alle proprie valute e al renminbi.

È un caso che le sanzioni occidentali alla Russia dell’anno scorso abbiano spinto Cina, Russia, India e gli Stati del Golfo Persico a trovare modalità di finanziamento alternative. Non si tratta di un fenomeno monetario, ma di un modo costoso, inefficiente e macchinoso di aggirare il sistema bancario in dollari.

Con la diminuzione del credito in dollari, tuttavia, questi accordi alternativi diventeranno caratteristiche permanenti del panorama monetario e le altre valute continueranno a guadagnare terreno rispetto al dollaro, fino a quendo questo non sarà ridotto ad essere poco più di una moneta come le altre, mentre per l’Euro la decandenza sarà ancora più dolorosa e legata al declino industriale.

Commenti recenti