La lotta di classe nell’epoca della finanza moderna

di SINISTRA IN RETE (Antonio Pagliarone)1

CREATOR: gd-jpeg v1.0 (using IJG JPEG v80), quality = 100

Introduzione al volume La lotta di classe nell’epoca della finanza moderna, Asterios editore, Trieste 2022

La pubblicazione di questi articoli, come COVID-19 e la catastrofe del debito delle corporation in arrivo di Joseph Baines e Sandy Brian Hager, La lotta di classe nell’epoca della finanza moderna di Julius Krein un commentatore che pubblica regolarmente su America Affair, è utile per introdurre nel dibattito una immagine del capitalismo moderno degli Stati Uniti che non viene assolutamente presa in considerazione dalla stragrande maggioranza degli osservatori del vecchio continente anche da quelli ritenuti più affidabili. Sin dai primi anni del nuovo millennio sono stati fatti dei tentativi per stimolare una riflessione su quella che a suo tempo alcuni di noi, pochissimi in effetti, definivano la “finanza speculativa”. Uno dei primi studiosi che hanno analizzato la dinamica dello Speculative Capital fu Nasser Saber, che pubblicò nel 1993 con questo titolo il primo di una serie di volumi per le edizioni Financial Times Management. Naturalmente non esiste alcuna traduzione dall’inglese dei suoi lavori ma essi si rivelarono utilissimi per poter approfondire in maniera empirica la trasformazione del capitalismo verificatasi in maniera intensiva dopo il 20011 2, anno che rappresenta lo spartiacque tra due ere: quella del capitalismo classico e quella del capitale speculativo che ha prodotto i suoi guai peggiori con la Great Recession del 2007-2008 dalla quale a quanto pare non riusciamo assolutamente ad uscirne. Krein presenta un quadro della cosiddetta “finanziarizzazione” che risulta interessante nelle sue caratteristiche generali, ma i presupposti avanzati per spiegare la dinamica della finanza speculativa non sono così precisi anche se il risultato d’insieme è efficace.

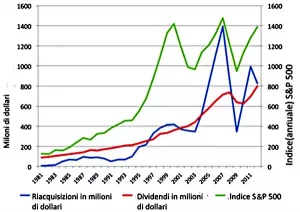

Egli non ci spiega perché sono declinati gli investimenti in capitale fisso nel settore delle corporation non finanziarie, ne prende atto e lo spiega con la mania del riacquisto dei titoli azionari da parte delle società quotate per farne aumentare il valore. Il fenomeno è reale ma il quadro presentato deve essere invertito, infatti il riacquisto delle azioni societarie non è la causa ma la conseguenza del declino degli investimenti. Il grafico sottostante preso da Lazonick indica la dinamica crescente del riacquisto delle azioni a partire dai primi anni ‘80.

Riacquisizioni di azioni (RP) e dividendi di cassa (DV) in dollari (2012) e come percentuale delle entrate nette (NI) di 251 aziende presenti nello S&P 500 a Gennaio del 2013, resi pubblici dal 1981 al 2012.

Dal grafico risulta poi estremamente evidente l’aumento del valore delle azioni rappresentato dall’andamento in crescita dell’Indice S&P 500 e dall’aumento dei dividendi per gli azionisti derivato dalle politiche adottate dalle corporation descritte felicemente da Krein e Lazonick. Krein afferma che gli utili provenienti dal riacquisto vengono reinvestiti nel settore finanziario per cui siamo di fronte ad uno “spreco” di capitale che porta alla crisi del settore produttivo, l’unico in cui si possono realizzare profitti che rientrerebbero nel settore facendo crescere l’accumulazione. Egli quindi vede nell’aumento degli investimenti, grazie all’intervento dello stato, la possibilità di tornare ad un capitalismo “normale”, una speranza condivisa con Lazonick che è stato tra i primi a descrivere la trasformazione finanziaria del capitalismo americano e non solo3. Una pia illusione.

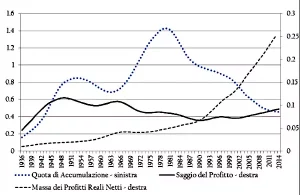

Grafico US. NFC. Trend non lineari del saggio di profitto, Massa dei profitti (Indice 1936=0,01) e quota di accumulazione 1936-2014.

In realtà ciò che bisogna osservare è l’aumento della massa dei profitti accumulati dalle Corporation non finanziarie a partire dagli anni ‘80, come si nota nella figura soprastante dove vengono rappresentati contemporaneamente gli andamenti del saggio di profitto e della quota di accumulazione di capitale.

All’aumento progressivo della massa dei profitti corrisponde un declino progressivo della quota di accumulazione che, raggiunto il picco massimo all’inizio del 1980, continua a cadere fino al 2014 (e lo fa tuttora). Quindi il progressivo declino dell’accumulazione in capitale fisso viene alla fine evidenziata dalla crescita della finanza speculativa che provoca una divaricazione fra l’andamento del saggio del profitto e quello del saggio di accumulazione.

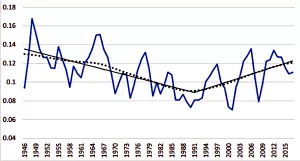

Il saggio del profitto dopo il continuo declino a partire dalla fine degli anni ‘60 raggiunge il minimo nel 1990 e poi inizia a riprendersi. Se osserviamo la figura soprastante che mostra in particolare solo l’andamento del saggio del profitto netto nelle corporation NF si nota l’inversione di tendenza piuttosto decisa a partire dal 1990.

Saggio del profitto del settore produttivo USA. 1946-2017.

Quindi risulta chiaro che la trasformazione dell’economia e soprattutto la crisi derivata dalla Great Recession non è stata causata dal crollo del saggio del profitto, come affermano alcuni marxisti che ne hanno fatto una ideologia, ma da qualcosa d’altro che occorre indagare. Ciò che risulta evidente è un aumento della liquidità a disposizione delle imprese in seguito alla fine del periodo del boom postbellico con l’inizio della crisi degli anni 70, che ha colpito tutti i paesi capitalisti, che porta ad una fragilità economica estremamente grave tanto da provocare enormi difficoltà alle imprese di ogni settore. Nel contempo si assiste ad un livello estremamente basso del valore delle azioni e poiché la stragrande maggioranza delle corporation è costituita ormai da società per azioni, di vario genere, matura la tendenza verso fusioni e acquisizioni, con il conseguente aumento della concentrazione di capitale, che fa scattare in alto gli indici di borsa, e da qui, verso l’inizio degli anni ’80, comincia lo spostamento del capitale monetario dalla sfera produttiva a quella finanziaria-speculativa. Si genera così un circolo vizioso per cui i profitti generati nella produzione e nella finanza rimangono intrappolati nella dinamica speculativa in un maelstrom vorticoso che coinvolge le corporation produttive, protagoniste indiscusse della trasformazione. Il vortice è talmente intenso che l’assorbimento continuo di capitale nella sfera speculativa porta le corporation anche ad indebitarsi continuamente ed è proprio questo continuo innalzamento del debito che fa aumentare la probabilità di nuovi crack altrettanto gravi quanto l’ultima Great Recession. In queste condizioni una crescita economica di qualche rilevanza la possiamo solo sognare.

In una situazione del genere, maturata a partire dai fatidici anni ‘80, si manifesta sempre più una divaricazione dei redditi con la conseguente disuguaglianza divenuta ormai il brend del capitale speculativo. Come sottolinea Paolo Giussani in un suo vecchio scritto4 “La contrazione dell’accumulazione prima e l’outsourcing e il trasferimento all’estero di grossi segmenti produttivi poi, attraverso l’aumento dell’esercito di riserva, tendono a distruggere il potere contrattuale dei lavoratori salariati e mettono in moto un movimento di deintegrazione, diametralmente opposto a quello dominante dalla seconda metà del secolo XIX in poi. Quello che fu il cosiddetto movimento operaio sparisce dalla scena della storia mentre l’intensità della lotta concorrenziale di tutti contro tutti raggiunge livelli mai visti. L’esercito di riserva tende ovunque ad accrescersi e a moltiplicare le sue forme”.

La “guerra di classe” assume di conseguenza dei connotati nuovi rispetto ai tanto mitizzati anni ‘70, infatti il prodotto di questi tempi è la lotta contro ogni forma di sottoproletariato del proprio paese e straniero proprio per la paura che hanno i lavoratori di “scivolarci dentro” ma soprattutto perché li considerano, assieme ai dipendenti statali, dei parassiti che sottraggono reddito e benefit (anche sotto forma di welfare) a coloro che “faticano per sbarcare il lunario”. Ormai la lotta contro il capitale è limitata a sporadiche reazioni oppure viene confusa con l’idea assurda di riuscire a spuntare aumenti salariali dalla lotta contro le tasse al pari di un qualsiasi bottegaio.

Ecco l’amara realtà alla quale si affianca il divario socio-economico all’interno del quadro presentato da Krein in cui “La vera guerra di classe è compresa tra lo 0,1% e il 10% (al top), o, più precisamente, tra le élite che dipendono principalmente dalle plusvalenze e quelle che dipendono principalmente dal lavoro professionale”. Questo strato di “declassati” rappresentati secondo Krein dalle nuove, ormai desuete, figure professionali della Silicon Valley, gli associati e gli avvocati stipendiati che lavorano nei mega-studi legali delle grandi metropoli, fino agli impiegati di Uber e WeWork per non tralasciare i tecnici professionalizzati delle imprese High-tech. Questa nuova classe sottoposta alle pressioni generate dalla struttura e dalle dinamiche dello speculative capital teme non solo per il posto di lavoro come o forse più di un operaio comune ma soffre in maniera pesante la disuguaglianza che genera sempre più insicurezza per se e per le nuove generazioni in quanto “sono rapidamente aumentati i costi per trasferire lo status di élite ai propri figli” ossia i costi per un’istruzione di alto livello. Questa condizione della “classe medio alta” porta di conseguenza ad una sua “radicalizzazione”, rispetto al conservatorismo che essa ha sempre sostenuto in passato. Questo strato sociale è andato via via sostituendo la classe dei lavoratori nei consensi e nell’attivismo a favore dei democratici arrivando ad assumere posizioni più radical dello stesso establishment del partito. Non facciamoci illusioni non sarà certo questo ceto medio declassato a creare le condizioni per il superamento di un sistema degenerato dalla speculazione in ogni sua manifestazione, possiamo quindi concludere che la crisi non ha risolto né cancellato nulla, l’indebitamento resta altissimo e continua ad essere elevata la probabilità di nuovi crolli finanziari.

Nell’ultimo decennio, il debito globale ha raggiunto i 250 trilioni di dollari (dagli 84 trilioni nel 2000 e i 173 trilioni nel 2008) pari al 320% del PIL globale, il 50% in più rispetto al decennio precedente. Il debito pubblico globale è aumentato del 77%, il debito delle corporation globale del 51% per cui nessuno che abbia un po’ di cervello può credere che questo debito verrà mai ripagato. Al contrario, continuerà a crescere, poiché molte imprese e governi devono prendere in prestito per pagare gli interessi sul loro vecchio debito. Ecco perché è indispensabile che i tassi di interesse siano mantenuti più bassi possibile.

Dieci anni fa il debito interno della Cina era pari solo al 18,8% del PIL cinese e da allora è quasi triplicato raggiungendo il 51%. Il debito delle corporate è salito al 65% del PIL, il più rapido aumento di tutte le principali economie. Nel frattempo, i profitti sono crollati. Nell’anno precedente la Great Recession, l’utile complessivo netto dell’economia cinese era di 726 miliardi di dollari. Dieci anni dopo, il suo bilancio mostrava una perdita di 34 miliardi. Ancor prima che si diffondesse la pandemia, in Cina sembrava quasi inevitabile un’ondata di fallimenti.

Negli Stati Uniti il quadro appare in qualche modo un po’ diverso, infatti anche in questo caso, sia il debito pubblico che il debito delle corporation non finanziarie sono più che raddoppiati. Tuttavia, negli Stati Uniti, il saggio di profitto in questo decennio è aumentato, in parte grazie al ristagno dei salari, ma questo aumento è dovuto quasi esclusivamente al successo delle corporation al top del 10%, mentre i margini di profitto delle imprese nella metà inferiore sono rimasti per lo più in territorio negativo come dimostra l’articolo di Joseph Baines e Sandy Brian Hager. Resta il fatto che i bilanci aziendali sono pericolosamente fragili ed in tutte le principali economie, sono aumentate le preoccupazioni relative all’aumento del debito societario. Negli Stati Uniti, sullo sfondo di un accesso decennale a denaro a buon mercato, le corporation non finanziarie hanno visto i loro debiti più che raddoppiare, passando da 3,2 trilioni di $ nel 2007 a 6,6 trilioni di $ nel 2019.

In queste condizioni risulta sempre meno possibile una crescita economica di una qualche rilevanza, come stiamo sperimentando continuamente, ma men che meno si può ristabilire una nuova fase speculativa, oppure potrebbe verificarsi solo riproducendo condizioni peggiori di quelle esistenti. Mentre rivedo queste note è scoppiato il dramma della Pandemia che, come il cacio sui maccheroni, contribuirà inevitabilmente a peggiorare, e di molto, la situazione di crisi perdurante trasformandola probabilmente nella più Grande Depressione della storia. L’OCSE prevede che i paesi ricchi si addosseranno un debito pubblico aggiuntivo di almeno 17 trilioni di dollari, un aumento del 28% sul PIL rispetto alla Great Recession del 2007. Mentre combattono le conseguenze economiche della pandemia si verificherà contemporaneamente, ed inevitabilmente, un enorme calo delle entrate fiscali che ridurranno le misure di stimolo messe in atto per contrastare la grave situazione economica e sociale che si sta delineando5. “Non è insensato pensare che una seconda scossa del tipo e magnitudo di quella sorta con la Great Recession possa produrre grandissime sorprese”. Il modo di produzione capitalistico potrebbe fallire definitivamente per dar vita ad uno nuovo6, altrimenti saremo costretti a vivere un lunghissimo periodo di povertà e disperazione in un sistema che potrebbe addirittura regredire.

Col rallentamento dell’accumulazione di capitale negli ultimi anni in Cina, le lotte portate avanti dai lavoratori iniziano a spostarsi geograficamente e subiscono una trasformazione delle loro forme. Sulla base di analisi empiriche dettagliate l’articolo di Zhun Xu e Ying Chen “Lo spostamento nel territorio delle lotte dei lavoratori in Cina: prove ed implicazioni” pone in evidenza un evidente trasferimento territoriale dei conflitti del lavoro dalle regioni costiere a quelle interne. Nel frattempo, la repressione delle lotte sta diventando sempre più aggressiva e violenta e quindi ci troviamo di fronte alla fine del breve periodo di attivismo nell’età dell’oro delle regioni costiere.

Note

1 Antonio.pagliarone@fastwebnet.it. Milano, Gennaio 2020.

2 Non è un caso che questo è l’anno dell’11 settembre (vedi il mio Contractors pubblicato da Sedizioni nel 2008).

3 Vedi William Lazonick “Profitti Senza Prosperità: come le riacquisizioni delle azioni manipolano il mercato e rendono più povera la maggioranza degli americani” pubblicato in Countdown studi sulla crisi n 2 Colibrì Marzo 2016.

4 Paolo Giussani “Il capitalismo è morto” paper del Novembre 2010.

5 Ancora una volta, possiamo fare tesoro delle lezioni dal Giappone. Il primo ministro Abe è famoso per lo stimolo economico, il suo mandato ha comportato due aumenti dell’imposta sui consumi, dal 5 all’8% nel 2014 e poi al 10% lo scorso ottobre. In entrambe i casi gli aumenti hanno portato l’economia giapponese alla recessione mentre il rapporto debito/PIL ha raggiunto il 240% provocando non poche preoccupazioni per l’economia mondiale.

6 A tale proposito faremo uscire prossimamente una raccolta di Countdown studi sulla crisi dedicata specificamente all’Economia dei Liberi Produttori Associati.

Commenti recenti