Il 10 ottobre è stato assegnato il premio 2022 della Banca di Svezia per le scienze economiche (detto “Nobel per l’economia”). Ad aggiudicarsi il prestigioso riconoscimento sono stati Ben Bernanke (ex governatore della Federal Reserve1), Douglas Diamond e Philip Dybvig (autori di un importante modello neoclassico).

La decisione ha suscitato parecchie perplessità, poiché premia un approccio ormai superato (oltre che concettualmente fragile) nello studio della macroeconomia finanziaria. In Italia, in pochi lo hanno fatto notare. Abbiamo allora deciso di pubblicare la traduzione di un commento di Adam Tooze, pubblicato nell’episodio del 14 ottobre della sua newsletter Chartbook. Buona lettura!

***

Notizia flash: le corse agli sportelli possono verificarsi davvero nelle economie di mercato e, quando accadono, causano danni economici reali. Già! Gli economisti lo hanno dimostrato con soddisfazione negli anni Ottanta. Non nel 1880, ma nel 1980.

Fu quello il momento in cui tre pionieri intellettuali trovarono il modo di inserire le banche e i fallimenti bancari in un modello economico imprescindibile e specificarono un canale attraverso il quale il fallimento delle banche aumentava il costo dell’intermediazione del credito. E questo è importante perché, “come tutti sappiamo”, l’intermediazione tra risparmiatori e mutuatari è ciò che fanno le banche.

Di solito non mi interessa il filisteismo. Mi piacciono l’attività e il gioco intellettuale in sé. In un tale esercizio, imporsi dei limiti, giocare con le regole, vedere fino a che punto si spinge un modello limitato, sono tutti elementi che fanno parte dell’obiettivo. Ma questa attività dovrebbe essere perseguita con modestia di intenti e con un chiaro riconoscimento dei limiti dell’esercizio in cui si è impegnati.

Il premio “Nobel” per l’economia di quest’anno fa l’opposto. Ha davvero la sfrontatezza di celebrare una delle dimensioni più deboli del pensiero macroeconomico moderno: la sua capacità straordinariamente limitata di cogliere l’instabilità macrofinanziaria del capitalismo moderno. Invece di sfidare l’ostinato rifiuto dell’economia mainstream di prendere sul serio i pensatori che affrontano di petto l’importanza essenziale della finanza e i suoi pericoli per il mondo moderno, il premio ostenta la tendenza del mainstream a ignorarli.

Cameron Abadi e io ne abbiamo discusso nel nostro podcast Ones and Tooze.

Il premio di quest’anno non è solo un esercizio gratuito di autocompiacimento, da parte di una disciplina che ha enormi difficoltà a inserire la realtà nei suoi modelli. È anche intempestivo.

Come ha osservato Wolfgang Munchau in modo poco gentile, il premio sembra una celebrazione retrospettiva del periodo di massimo splendore della “macroeconomia dei boomer“, l’epoca in cui, negli anni Ottanta, la sintesi nuovo-keynesiana di macroeconomia e microfondazioni dimostrò finalmente, con propria soddisfazione, che le corse agli sportelli potevano accadere davvero. E che si potevano fare carriere, come quella di Ben Bernanke, dimostrando, attraverso una nuova interpretazione della Grande Depressione degli anni Trenta, che la finanza poteva essere importante per la macroeconomia. Tutto questo tra lo shock di Volcker, la crisi dei risparmi e dei prestiti (Savings and Loans crisis) e le crisi del debito latino-americano… un vero e proprio ritorno al futuro!

Nel podcast sono stato un po’ scorretto nel dire che il comitato del Premio non menziona il lavoro di Hyman Minsky. Non è vero. Il documento scientifico del premio menziona Minsky in una nota a piè di pagina e lo cita una volta en passant nel corpo del testo. Ma lo fa solo per sottolineare che il pensiero di Minsky era marginale rispetto al mainstream. Un mainstream che insisteva nel sostenere che una deflazione del debito non poteva avere alcun impatto macroeconomico perché il suo effetto, aumentando il valore reale dei debiti, era semplicemente quello di ridistribuire dai debitori ai creditori. Ci è voluto Ben Bernanke per dimostrare il vero significato dei fallimenti bancari in un modo che il resto dei suoi colleghi potesse decidersi a prendere sul serio.

Oltre a Minsky, la nota a piè di pagina del rapporto del comitato del premio cita (più o meno) anche il paper del 1978 di Fred Mishkin intitolato “Household balance sheets and the Great Depression” (a dirla tutta, il documento è omesso dalla bibliografia). La commissione cita anche Charles P. Kindleberger, che ha insegnato economia internazionale e storia economica al MIT.

Nel 1973 Kindleberger pubblicò “The World in Depression 1929-39”, in cui diede il giusto risalto al meccanismo debito-deflazione. Quello di Kindleberger era il resoconto storico definitivo della Grande Depressione, fino a quando Barry Eichengreen non pubblicò “Golden Fetters” nel 1992.

Per coincidenza, Perry Mehrling – il grande economista della money view – ha appena pubblicato una biografia intellettuale di Charles P. Kindleberger, che ho avuto il piacere di recensire sul New Statesman.

Come ha osservato il comitato del premio della Sveriges Riksbank, Kindleberger, come Minsky, ha tenuto fede all’ovvio fatto che la moneta conta. E non conta solo a livello nazionale. Attraverso i canali del capitalismo globale, conta a livello globale.

Ciò che Mehrling ci aiuta a capire è che Kindleberger non era solo un analista della finanza inter-nazionale, della bilancia dei pagamenti e della moneta, del gold standard e di Bretton Woods. Kindleberger era qualcosa di ancora più interessante. Kindleberger era un teorico del denaro e delle banche come intrinsecamente transnazionali, cosmopolite, ancorate a una rete di bilanci privati e al potere di imperi e Stati nazionali.

Come Mehrling ci permette di vedere, se pensiamo al denaro come inter-nazionale, soccombiamo a un nazionalismo metodologico. Esso pone l’unità nazionale come unità primaria, che è poi collegata ad altre unità nazionali, come un’isola è collegata a un’altra. In realtà il denaro globale circola al di là dei confini, delle valute e dei bilanci, con proprietà, contabilità e controllo dispersi nello spazio.

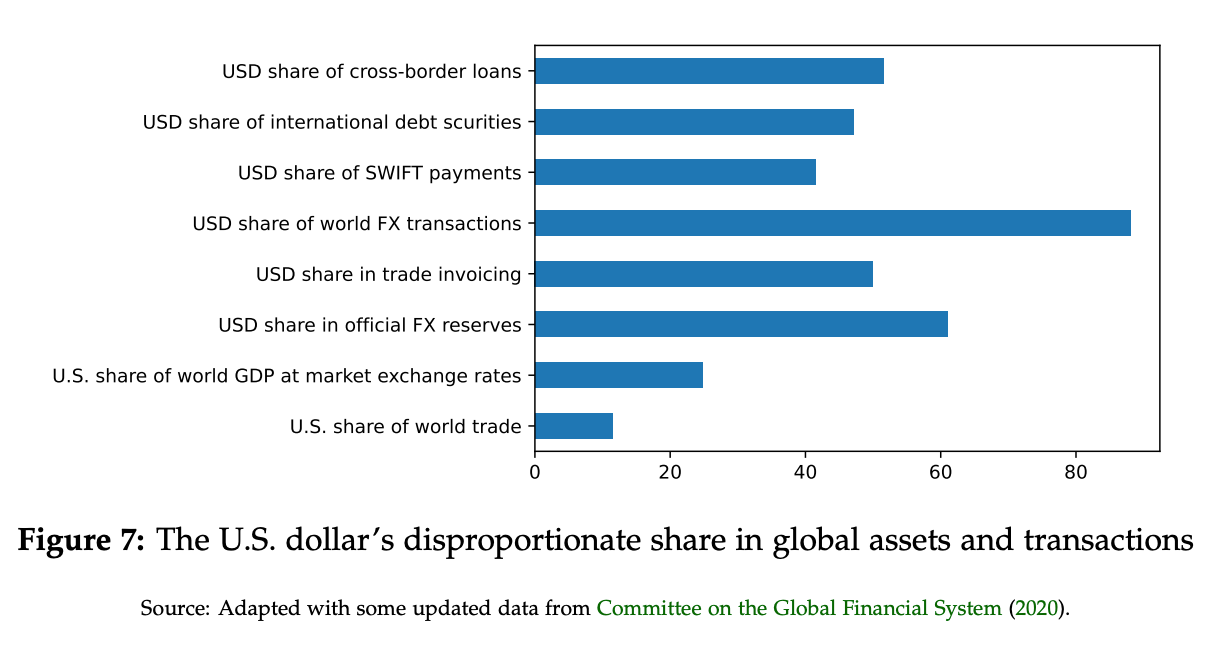

Perciò, quando misuriamo la portata globale del dollaro mettendo insieme un grafico come questo, che confronta i flussi della finanza globale con gli aggregati economici nazionali come le quote del PIL globale, stiamo facendo un confronto tra mele e arance.

Non c’è nulla di intrinsecamente sbagliato in questo paragone, ma dobbiamo essere chiari sull’incongruenza e sulle sue implicazioni.

Hyun Song Shin ci ha fornito quella che è sicuramente la più efficace illustrazione grafica di questo punto in una brillante presentazione. L’economia inter-nazionale offre una visione “a isole”. La prospettiva cosmopolita di Kindelberger riguardo al sistema del dollaro è la visione a rete, a matrice.

Il posto di Kindleberger al MIT è stato occupato, dopo il suo pensionamento, da Rudiger Dornbusch, che sarebbe diventato forse il più importante economista inter-nazionale del suo tempo. Come nota Mehrling, ciò è stato un triste commento alla mancanza di influenza di Kindleberger. Dornbusch era un pensatore di enorme influenza e portata, ma, come macroeconomista internazionale, la sua concezione di base dell’economia mondiale (la visione “a isole”) era fondamentalmente in contrasto con quella di Kindleberger.

Il libro di Mehrling combina una sottile e interessante storia intellettuale con una storia concettuale. Avrebbe potuto spingersi molto oltre nella sua esplorazione storica. Ma questo è un argomento per un’altra volta. Comunque, anche nella forma abbozzata che offre, il risultato è grandioso. Come suggerisce Mehrling, forse Kindleberger era in grado di analizzare meglio la moneta al di là del quadro dello Stato-nazione perché era stato formato da una generazione di economisti monetari americani per i quali l’esistenza di un sistema monetario nazionale americano indipendente era tutt’altro che scontata.

Il sistema finanziario americano come unità nazionale, infatti, è nato tra la fine del XIX e l’inizio del XX secolo. Ed è nato sotto l’influenza di forze internazionali, in particolare lo shock della Prima Guerra Mondiale, che ha contribuito a saldare il sistema finanziario nazionale americano, sotto la supervisione della Federal Reserve. La stessa banca centrale americana era stata fondata soltanto nel 1913.

In breve, con una rapidità impressionante, gli Stati Uniti passarono da una posizione periferica alla centralità nella rete finanziaria globale.

Seguendo la linea Mehrling-Kindleberger, se il comitato del Premio Sveriges Riksbank avesse voluto premiare gli economisti che ci hanno permesso di comprendere le dinamiche del moderno sistema finanziario globale e le sue interconnessioni con l’economia reale, il premio sarebbe dovuto andare al gruppo di studiosi della Banca dei Regolamenti Internazionali (BRI) dell’epoca di William White e agli economisti accademici ad esso associati oggi, in particolare Hyun Song Shin.

Se volete capire come viene creato il credito a livello globale, non iniziate con la favola neoclassica delle famiglie risparmiatrici e mutuatarie alla base del modello di Diamond e Dybvig (e sì, lo so che questo non esaurisce il contributo di D&D e che dinamiche di corsa [agli sportelli] del tipo da loro descritto avvengono anche nella finanza di mercato!).

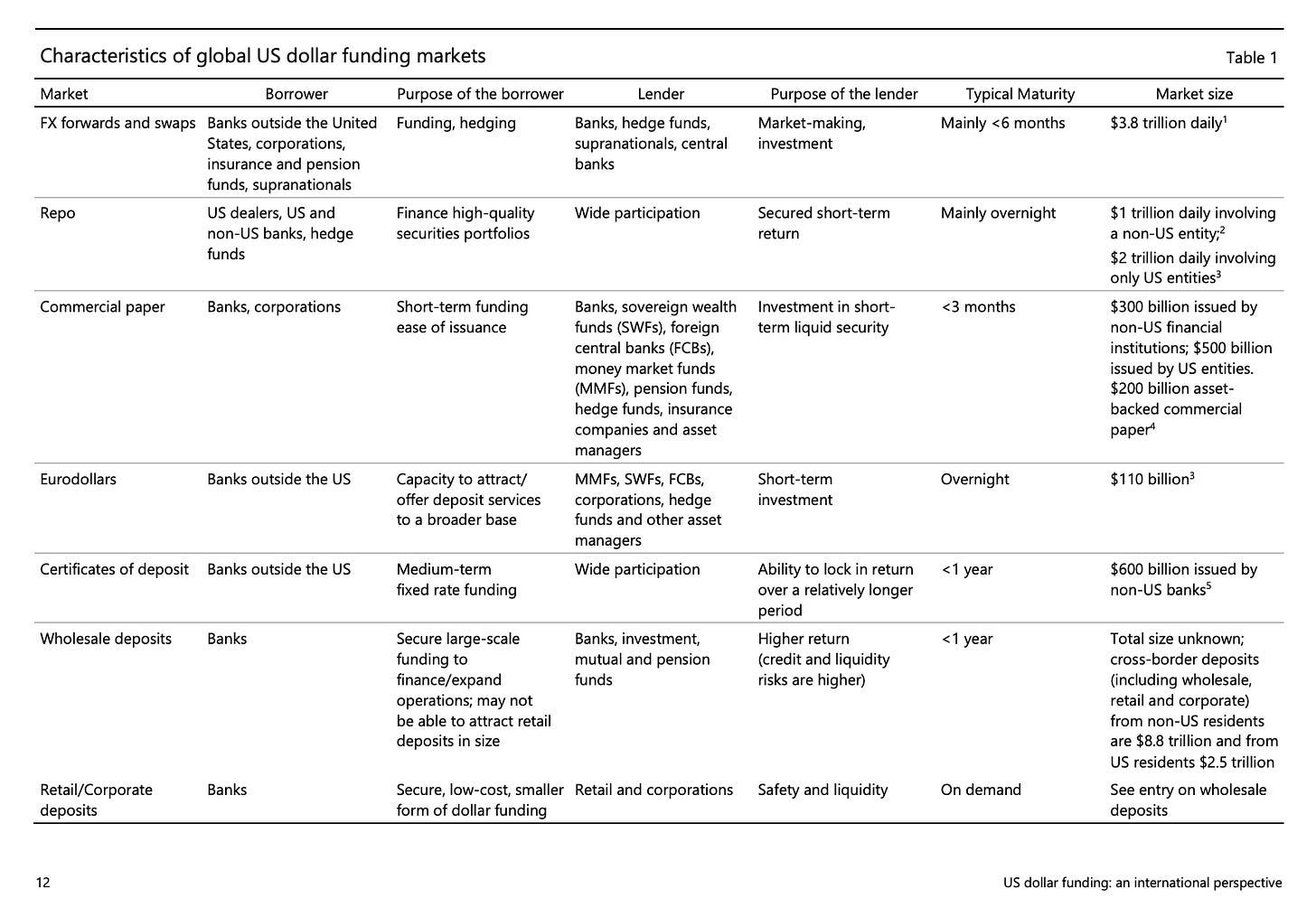

Se volete capire il sistema moderno, iniziate con un diagramma come questo, disegnato di recente da un team della BRI.

Questa è la rete di mercato della finanza globale su cui poggia il ruolo globale del dollaro. Se volete capire quanto è ramificata la rete del dollaro, consultate questo grafico estremamente istruttivo, anch’esso redatto dalla BRI.

Non posso fare a meno di citare ampiamente questo rapporto della BRI, poiché coglie davvero molto chiaramente le forze che sono alla base del continuo dinamismo del sistema del dollaro e parla molto direttamente del mondo visto da Kindleberger:

“Negli ultimi anni la crescita dei finanziamenti in dollari a livello mondiale è stata in gran parte trainata da finanziamenti market-based. Negli ultimi cinque anni, circa tre quarti dell’aumento dei finanziamenti internazionali in dollari sono stati effettuati sotto forma di titoli di debito negoziabili piuttosto che di prestiti bancari.

“In questo lasso di tempo, lo stock di titoli di debito internazionali in dollari è aumentato rispetto al PIL mondiale, mentre i prestiti bancari si sono ridotti rispetto al PIL mondiale, attestandosi sui livelli dei primi anni 2000 (grafico 10, diagramma di sinistra). Di conseguenza, i titoli di debito internazionali in dollari superano ora i prestiti bancari, che un decennio fa erano pari a circa il 60%.

“L’accresciuta importanza dei finanziamenti market-based ha riflesso una serie di fattori, alcuni dei quali non sono esclusivi dell’attività in dollari. Come già detto, la crescita degli attivi delle banche è stata limitata, poiché esse si sono concentrate sul miglioramento della gestione del rischio e sul risanamento dei bilanci.

“Se da un lato le normative bancarie post-crisi hanno migliorato la sicurezza e la solidità del sistema bancario, dall’altro l’aumento dei costi di intermediazione potrebbe aver incoraggiato alcune attività a migrare al di fuori del settore bancario.

“Inoltre, si è registrata una forte domanda di titoli da parte degli investitori istituzionali, che riflette la rapida crescita dei loro fondi in gestione, alla ricerca di rendimento in un contesto di bassi tassi di interesse globali. Anche gli istituti finanziari non bancari sono diventati sempre più importanti come emittenti di titoli di debito (l’area blu scuro nel pannello di destra del grafico 10).”

“I mutuatari e i prestatori di dollari si affidano solitamente a intermediari. Una caratteristica dei mercati internazionali della raccolta in dollari è che possono comportare diversi livelli di intermediazione che danno origine a catene di finanziamento lunghe e complesse e determinano una significativa interconnessione per il sistema finanziario, più che nella maggior parte dei mercati nazionali.

“Il grafico 17 fornisce esempi illustrativi in cui i fondi comuni monetari statunitensi fungono da prestatori finali; i soggetti non statunitensi sono gli utilizzatori finali di dollari; e i repo-dealer non statunitensi, la FICC 2, i gestori delle riserve in valuta delle banche centrali e le banche internazionali fungono da intermediari.

“Queste catene di finanziamento sono trasversali a giurisdizioni e settori e aggiungono complessità. Inoltre, spesso le intere catene e le loro interconnessioni non sono visibili.”

Si tratta di un mondo molto lontano da quello che Kindleberger conosceva, ma che la sua visione cosmopolita della finanza globale (in contrapposizione a quella internazionale) era perfettamente in grado di analizzare. Come sostiene Mehrling, costituisce una rivendicazione retrospettiva della sua insistenza sulla necessità di comprendere il flusso tentacolare del denaro oltre i confini dello Stato nazionale.

Kindleberger forse non è vissuto abbastanza a lungo per analizzare l’ultima generazione di finanza market-based. Ma negli anni ’80 era ancora vivo e vegeto. In effetti, ha formato molti dei macroeconomisti del MIT di cui faceva parte Bernanke.

Così, quando l’emergente Ben Bernanke scrisse la bozza del paper citato nel rapporto del comitato del Nobel (“Non-Monetary Effects of the Financial Crisis in the Propagation of the Great Depression”, 1983) – ne inviò una copia a Kindleberger per un commento. Miracolosamente, Perry Mehrling ha trovato la risposta di Kindleberger nell’archivio e l’ha pubblicata sulla piattaforma INET:

“1 maggio 1982

(…)

Gentile dottor Bernanke,

La ringrazio per avermi inviato il suo articolo sulla grande depressione. Lei chiede commenti, e presumo che non si tratti di un semplice cerimoniale. Temo, a dire il vero, che non non li accoglierà con entusiasmo.

Penso che lei abbia fornito una soluzione ingegnosa a un non-problema. La necessità di dimostrare che le crisi finanziarie possono essere deleterie per la produzione sorge solo nei distretti scolastici della scuola di Chicago, con quelli che Reder ha chiamato nell’ultimo JEL i suoi rigidi pre-concetti (pop-up tight priors). Se si crede nelle aspettative razionali, in un tasso naturale di disoccupazione, in mercati efficienti, in tassi di cambio costantemente alla parità del potere d’acquisto, non c’è molto che possa essere spiegato sui cicli economici o sulle crisi finanziarie. Per essere uno di Chicago, lei ha il coraggio di discostarsi dall’ipotesi di mercati completi.

Lei rigetta Minsky e me per esserci allontanati dalle ipotesi razionali. Non accetterebbe la possibilità che ogni partecipante a un mercato sia razionale ma che il mercato nel suo complesso sia irrazionale a causa della fallacia della composizione? In caso contrario, come potete…”

… e da lì va avanti.

***

Per iscriverti alla newsletter di Adam Tooze, clicca qui.

FONTE:https://kriticaeconomica.com/il-nobel-per-leconomia-2022-premia-un-pensiero-ripiegato-su-se-stesso/

Commenti recenti