Banche centrali, moneta e inflazione: un piccolo ripasso

di GILBERTO TROMBETTA (RI Roma)

Col ritorno in pompa magna dell’inflazione, torna in voga più o meno apertamente (e a sproposito) il monetarismo (Reserve Position Doctrine, Quantity Theory of Money, ecc.). È difficile contare ormai quanti chiedano a gran voce interventi restrittivi da parte delle varie Banche Centrali per combattere l’aumento dei prezzi. Una richiesta priva di senso e fondata su numerosi equivoci (o, in qualche caso, sulla malafede).

Iniziamo dall’inflazione, cioè dell’aumento dei prezzi. Bisogna distinguere tra diversi tipi di inflazione: endogena o esogena, da domanda o da offerta. Quando l’inflazione deriva da cause interne al sistema (per esempio a un Paese) si parla di inflazione endogena. Può succedere per esempio in casi di piena (e stabile) occupazione e salari in crescita. Si avrebbe in quel caso una (sana) inflazione da domanda. Le persone avrebbero lavori stabili, sicuri e buoni stipendi. Spenderebbero quindi di più, facendo aumentare la domanda di beni e servizi.

Ma l’inflazione può dipendere anche da cause esterne a un Paese (esogena). È il caso dei due shock inflazionistici degli anni 70 (crisi petrolifere). Ma è anche il caso dell’attuale inflazione sperimentata nell’Eurozona, soprattutto in alcuni Paesi (come Italia e Germania). Si tratta di inflazione importata. Nello specifico dai forti aumenti delle materie prime energetiche (in Europa dovuto principalmente alle folli politiche di transizione energetica che hanno portato a un aumento sconsiderato dei permessi di emissione di CO2 e, solo in seconda battuta, dalle autolesioniste sanzioni imposte alla Russia) e alimentari.

Problemi a cui si aggiunge la crisi delle catene globali di approvvigionamento (supply chain) iniziata nei due anni di pandemia (si pensi alle chiusure imposte dal governo Cinese alle città di Shenzhen e Shanghai, sedi rispettivamente del quarto porto merci al mondo e del primo). Si tratta di strozzature dal lato dell’offerta che causano un aumento dei prezzi.

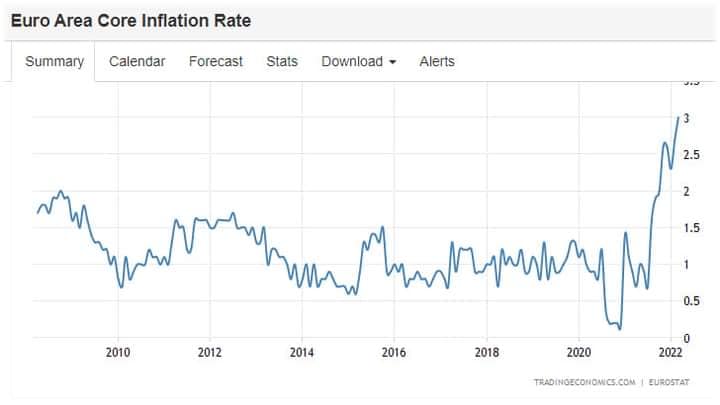

Nessuno dei due tipi di inflazione (quella endogena e quella esogena, quella da domanda e quella da offerta) ha direttamente a che vedere con l’emissione di moneta da parte delle BC. Ce lo insegna la storia dell’economia. E ce lo dimostrano i dati empirci degli ultimi anni. Le BC (FED, BCE, BOJ, BOE) hanno emesso una quantità di moneta senza pari nella storia moderna. Eppure l’inflazione è sempre rimasta bassa e stabile.

Noi che siamo (purtroppo) nell’Eurozona dovremmo saperlo meglio degli altri.

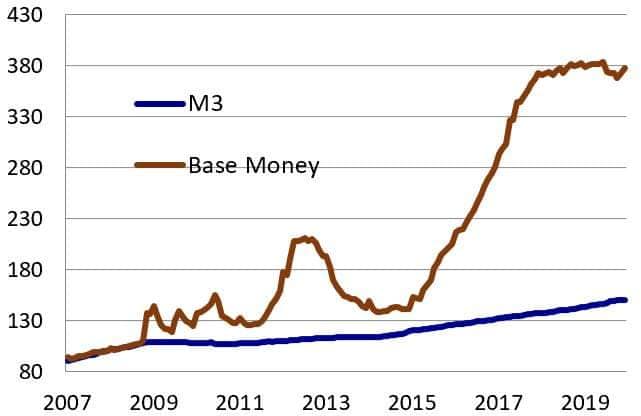

Nonostante la sempre maggiore emissione di moneta da parte della BCE (grafico 1), prima degli ultimi mesi non si era mai neanche riusciti a centrare l’obiettivo di un’inflazione al 2% (grafico 2).

Questo perché appunto non c’è nessun legame tra emissione di moneta e aumento dei prezzi. Non c’è perché le BC, al contrario di quanto sostengono i monetaristi, non possono regolare la quantità di moneta circolante. La creazione di moneta è infatti endogena a un sistema (non dipende cioè da autorità esterne – esogene – come la BC). Dipende, anche quella, dalla domanda. Sono infatti i prestiti a creare i depositi e non il contrario. Le BC controllano i tassi di interesse, non gli aggregati monetari.

Anche in questo caso, noi che siamo nell’Eurozona dovremmo saperlo meglio di altri (grafico 3).

Ci sono casi in cui la politica monetaria di una BC potrebbe influire indirettamente sull’inflazione. Ma dipenderebbe direttamente dalle politiche fiscali di un Paese, favorite attraverso l’azione della propria BC.

Poniamo che un Paese si ponga come obiettivo la piena occupazione e un livello medio-alto dei salari. Lo fa attraverso un forte intervento dello Stato nell’economia: assunzioni nel pubblico, investimenti nei settori strategici dell’economia, industrie di Stato. Per finanziare questo massiccio intervento pubblico si avvale della propria BC che monetizza il debito (anche se ci sarebbero altre strade che non comporterebbero l’aumento del debito, ma questo è un altro discorso). In quel caso l’emissione di moneta da parte della BC verrebbe trasmessa quasi interamente nell’economia reale (quello, per esempio, che non è mai successo nell’Eurozona).

Un regime di piena (e stabile) occupazione con salari in linea col costo della vita di un Paese, potrebbe in linea teorica portare a un moderato aumento dei prezzi. Questo però dipenderebbe solo indirettamente da un’azione accomodante della BC di quel Paese e dipenderebbe invece direttamente dalle politiche fiscali adottate e, più nello specifico, dall’andamento del mercato del lavoro e dei salari.

Non è ovviamente detto che queste politiche fiscali espansive porterebbero con sé anche inflazione. È il caso per esempio del Giappone che vanta un regime sostanzialmente di piena occupazione, salari in crescita e inflazione estremamente moderata. Ma anche questa è un’altra storia.

Commenti recenti